2. Principals models tributaris

2.1 L’impost sobre el valor afegit

La Llei 37/1992, de 28 de desembre, regula l’impost sobre el valor afegit (IVA). Es tracta d’un impost indirecte que recau sobre el consum i grava l’adquisició de béns i prestacions de serveis realitzada per empresaris i professionals. Que recaigui sobre el consum implica que és el destinatari final dels béns o serveis qui assumeix l’impost juntament amb el pagament d’allò que adquireix i, per tant, són els individus que no desenvolupen activitats econòmiques qui el suporten. Tot i això, els particulars no tenim cap obligació amb l’Agència Tributària per aquest impost, així que són les empreses i els professionals els qui tenen les obligacions formals de liquidació i pagament que puguin correspondre.

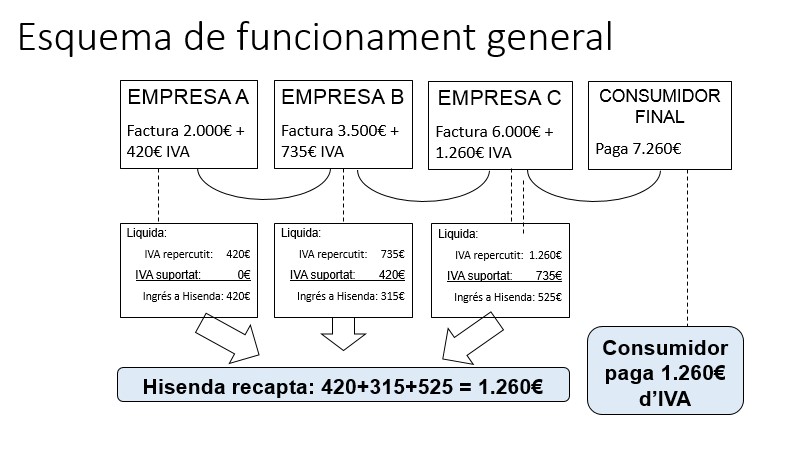

A l’esquema següent es pot veure el sistema pel qual l’Agència Tributària acaba rebent allò que paguem els consumidors:

Les empreses liquiden l’IVA per la diferència entre l’import que inclouen en les seves factures i cobren (IVA repercutit) i el que paguen en les factures rebudes dels seus proveïdors (IVA suportat). En l’esquema per simplificar-ho suposem que l’empresa A aconsegueix els productes sense tenir cap adquisició prèvia i, per tant, sense cap IVA suportat, així que tot l’IVA que inclou en la seva facturació l’ha de liquidar a Hisenda. En els passos posteriors, la resta d’empreses sempre liquiden per diferència entre l’IVA que cobren i el que paguen. És important remarcar que l’IVA té un efecte neutre per a les empreses, atès que els imports que cobren els acaben pagant una part a les empreses que els proveeixen de béns i serveis i la resta, a l’Agència Tributària. Evidentment no només trobarem una única operació en tot un període de liquidació, però el funcionament de l’esquema es repeteix per al conjunt d’operacions realitzades per les empreses.

Hi ha algunes operacions que tenen establerta una exempció, que pot ser de dos tipus:

- Exempció limitada. Es dona en operacions interiors. La Llei estableix que no s'ha de repercutir IVA sobre determinades adquisicions de béns o prestacions de serveis, per exemple els serveis mèdics o les activitats educatives. En aquests casos, l’empresari no es pot deduir l’IVA de les seves adquisicions, així que acaba actuant com a consumidor final a l'efecte de l’impost, que li acaba comportant més cost dels serveis i productes que adquireix.

- Exempció plena. En gaudeixen bàsicament les exportacions i els lliuraments intracomunitaris. En aquests casos, l’empresari no factura amb IVA, però sí que es permet la deducció de les quotes suportades, així que les empreses que fan un gran nombre d’aquestes operacions habitualment tenen liquidacions d’IVA negatives. Per aquest motiu, els empresaris tenen la possibilitat d’inscriure’s en el Registre de devolució mensual mitjançant la presentació d’una declaració censal específica.

2.1.1 Model 303. Autoliquidació d’IVA

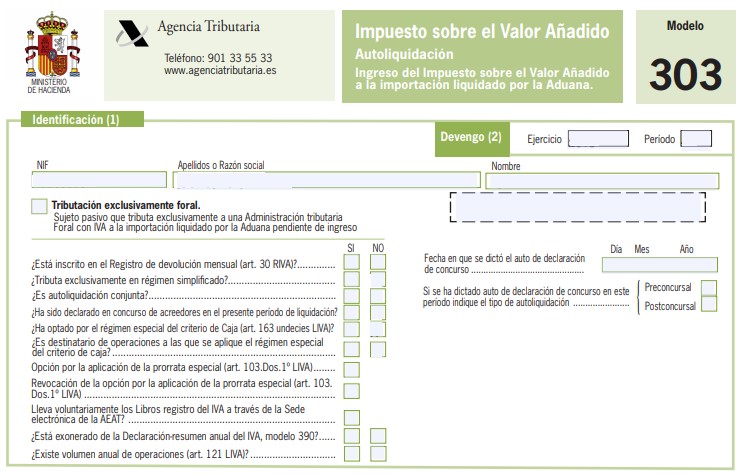

El model 303 és el principal document amb què les empreses fan les seves liquidacions d’IVA a l’Agència Tributària. Les persones físiques i les entitats no obligades a utilitzar certificat electrònic el poden presentar en paper. En la resta de supòsits la presentació s’ha de fer de manera electrònica per internet amb un certificat electrònic reconegut.

Amb caràcter general, el model 303 s'ha de presentar trimestralment, durant els 20 primers dies del mes següent al període de liquidació (dates màximes, 20 d’abril per a la liquidació del primer trimestre, 20 de juliol per a la del segon i 20 d’octubre per a la del tercer), excepte en el cas del quart trimestre, que s'ha de presentar de l’1 al 30 de gener. Les liquidacions les han de fer mensualment, del dia 1 al 30 del mes següent que correspongui, els qui durant l’any anterior van tenir un volum de negoci superior a 6.010.121 euros i també els qui estiguin autoritzats a sol·licitar la devolució dels saldos al seu favor al final de cada període (inscrits en el règim especial de devolució mensual, REDEME).

Les declaracions poden ser:

- A ingressar: si el resultat de la liquidació és positiu.

- Amb sol·licitud de devolució: si el resultat de la liquidació és negatiu i se'n demana el retorn. Només es pot sol·licitar la devolució en la liquidació del darrer període de l’exercici, excepte els declarants inscrits al REDEME, que ho poden fer en qualsevol de les liquidacions mensuals.

- A compensar: si el resultat és negatiu i no es demana la devolució. En aquest cas l’import resultant de la liquidació es manté per al següent període impositiu.

- Amb resultat zero.

- Sense activitat: si no s’ha fet cap operació ni s’han suportat quotes durant un període de liquidació.

S’ha de tenir present que hi ha diversos règims de tributació que impliquen diferències substancials respecte de les obligacions formals que tenen els empresaris o professionals, així com en les dades que s’han de subministrar en les liquidacions. El principal és el règim general, en què el resultat de la liquidació s’obté per diferència entre l’IVA repercutit i el suportat. Altres règims són:

- Estimació objectiva: només per a persones físiques, algunes activitats i complint determinats criteris. És el que col·loquialment es coneix com el règim de mòduls, que també s’aplica a l’IRPF. El pagament de l’impost es calcula sobre la base d'uns paràmetres definits per la normativa en relació amb diversos aspectes de l’activitat. Per exemple, els mòduls que s’apliquen a l’activitat de perruqueria són els següents:

| Actividad: servicios de peluquería de señora y caballero Epígrafe I.A.E. 972.1 |

|||

|---|---|---|---|

| Módulo | Definición | Unidad | Cuota devengada anual por unidad |

| 1 2 3 | Personal empleado Superfície del local Consumo de energía eléctrica | Persona Metro cuadrado 100 Kwh | 2.562,75 41,33 17,48 |

| Cuota mínima por operaciones corrientes: 13% de la cuota devengada por operaciones corrientes | |||

| NOTA: La cuota resultante de la aplicación de los signos o módulos anteriores incluye, en su caso, la derivada de servicios de manicura, depilación, pedicura y maquillaje, siempre que estas actividades se desarrollen con carácter accesorio a la actividad principal. | |||

- Règim de recàrrec d’equivalència: només per a persones físiques amb algunes activitats de comerç minorista, sempre que les vendes a consumidors finals sigui superior al 80% durant l’exercici precedent. Aquests empresaris han de comunicar la seva inclusió en el règim de recàrrec d’equivalència als seus proveïdors, que han d'incloure en les factures que els emetin l’IVA corresponent més un percentatge addicional, que és el recàrrec d’equivalència:

- Articles al tipus general del 21%: recàrrec del 5,2%. - Articles al tipus reduït del 10%: recàrrec de l'1,4%. - Articles al tipus superreduït del 4%: recàrrec del 0,5%.

- Altres règims específics en funció de l’activitat desenvolupada són: el règim especial dels béns utilitzats, objectes d'art, antiguitats i objectes de col·lecció; el règim especial de l'or d'inversió; el règim especial de les agències de viatges; els règims especials aplicables als serveis de telecomunicacions, de radiodifusió o de televisió i als prestats per via electrònica, i el règim especial del grup d'entitats.

Principals apartats del model 303

Tot i que en el model 303 es poden declarar tots els règims d’IVA, només revisarem els principals apartats en relació amb les liquidacions del règim general.

Actualment, l’Agència Tributària té a disposició de tots els contribuents que tenen obligació de presentar el model 303 una versió del servei d'ajuda per a l'emplenament, denominat “Pre303. Un servei per a tothom”.

Dades identificatives i període de meritació

S’han d'identificar al subjecte passiu, el període de liquidació i determinades situacions com, per exemple, si està inscrit al REDEME. Respecte al període de liquidació, si es tracta de liquidacions trimestrals, s'ha de consignar 1T, 2T, 3T o 4T, mentre que si es tracta de liquidacions mensuals s'ha de posar amb dos dígits el mes que s’està presentant.

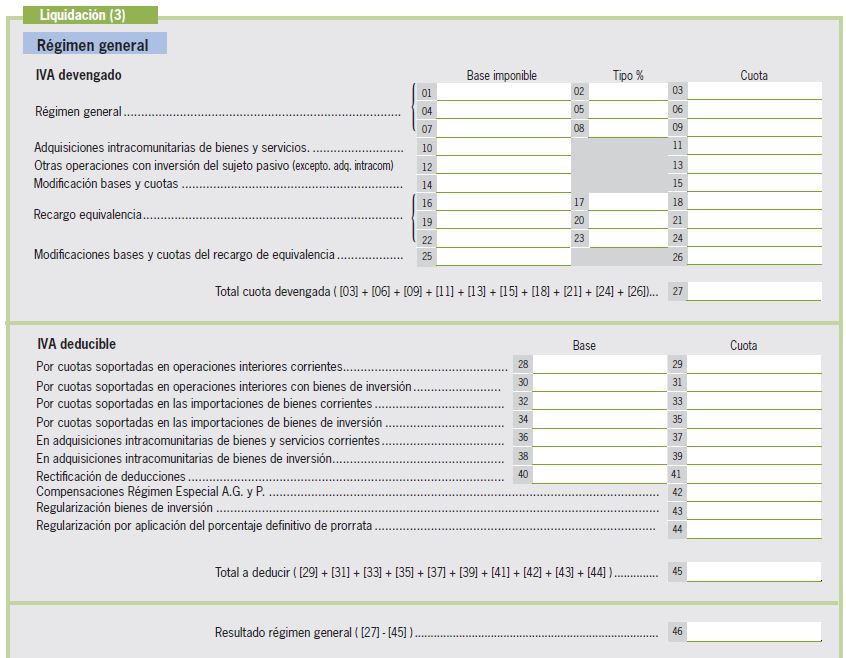

Liquidació en règim general

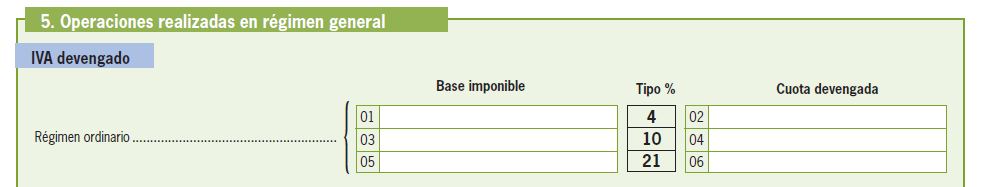

Aquesta part de la declaració es divideix en dos apartats. El primer és per determinar el total d’IVA meritat o repercutit (casella 27). El principal element a emplenar són les caselles 1-9, on cal especificar la suma de les bases imposables del període de liquidació per a cadascun dels tipus d’IVA que s’hagi facturat i les quotes resultants.

En el segon apartat s’inclouen les diferents tipologies d’IVA suportat deduïble. En aquest cas no s’ha de fer cap diferenciació per tipus d’IVA, així que en la majoria dels casos només trobarem que s’han d’introduir les dades corresponents a l’IVA suportat en adquisicions interiors, i especificar la suma de bases imposables a la casella 28 i la suma de les quotes a la 29. Posteriorment, a la casella 45 hem d'incloure la suma de totes les quotes suportades.

El resultat del règim general es recull a la casella 46 per diferència entre el total d’IVA repercutit i el suportat.

Resultat de la liquidació

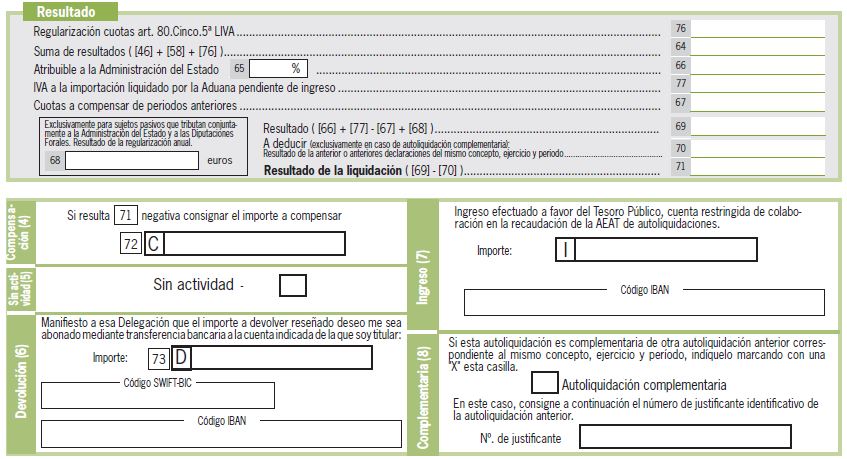

Al tercer full es troba l’apartat on es recull el resultat de la liquidació.

En la majoria de casos, el resultat obtingut a la casella 46 acaba sent el resultat final de la declaració, que s’acaba traslladant a la 64. A la casella 65 es consigna un percentatge del 100% excepte per a empreses que tenen l'activitat en les comunitats forals del País Basc i Navarra, i mantenen el mateix import a la 66.

En el supòsit que es tinguin imports a compensar de períodes anteriors, provinents de liquidacions negatives per les quals no s’ha pogut sol·licitar la devolució, es consignen a la casella 67 i finalment obtenim el resultat final a la 71. Aquest es trasllada a la casella I, si l’import és positiu i, per tant a ingressar, o a les caselles C (a compensar) o D (a retornar), si l’import és negatiu.

2.1.2 Model 390. Resum anual d’IVA

Es tracta d’una declaració informativa que recull el resultat conjunt de totes les declaracions trimestrals o mensuals d’IVA. No l’han de presentar els subjectes passius inscrits al REDEME, així com les grans empreses. Només es pot presentar telemàticament mitjançant un certificat digital reconegut o el sistema Cl@ve PIN i el termini per fer-ho és fins al 30 de gener de l’exercici posterior al qual es refereix la declaració.

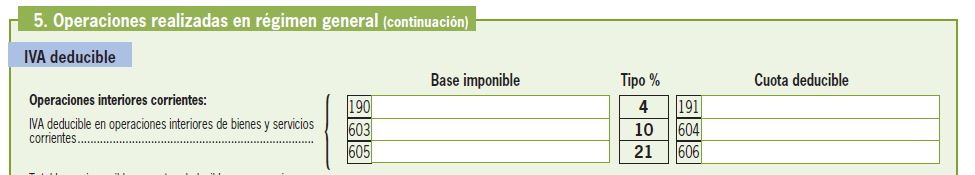

El seu objectiu és obtenir d'una manera més detallada els imports de les bases imposables i quotes d’IVA per diferents tipus d’operacions, tant pel que fa a l’IVA repercutit com al suportat. Un cop es disposa de la informació mensual o trimestral en part es tracta d’agregar-la en els apartats corresponents d’aquest model, tot i que en alguns casos ampliant la informació. Per posar dos exemples contraposats, respecte a les bases i quotes d’IVA repercutit, bàsicament s’han de sumar els imports de totes les liquidacions presentades durant l’any:

Però respecte a les quotes suportades, tot i que en les liquidacions dels diferents períodes només es dona l’import de l’IVA a deduir, en el resum anual s’han de distingir també les bases i quotes diferenciades pels tipus impositius:

2.1.3 Declaració d’operacions amb tercers. Model 347

El model 347 és una declaració informativa que han de presentar els empresaris i professionals per les operacions realitzades amb terceres persones. N'estan exclosos de la presentació:

- Qui desenvolupa activitats econòmiques sense tenir la seu, el domicili fiscal o un establiment permanent en territori espanyol.

- Les persones físiques i entitats en règim d’atribució de rendes en l’IRPF que tributin en aquest impost per estimació objectiva i sota unes condicions concretes.

- Els que no hagin fet operacions que en el seu conjunt, respecte a altres persones o entitats, no superin els 3.005,06 euros durant l’any natural.

- Els que hagin fet exclusivament operacions excloses de l’obligació de declaració.

El període de presentació és durant el mes de febrer de l’any posterior al període declarat. Els empresaris i professionals només el poden presentar telemàticament mitjançant un certificat digital reconegut o el sistema Cl@ve PIN.

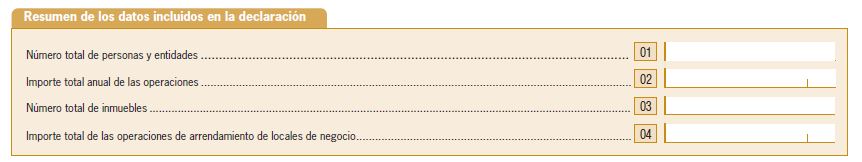

El model té dues parts diferenciades. Un primer bloc conté la informació identificativa de l’empresa i de l’exercici a què es refereix la declaració, així com un resum de les dades incloses en la segona part, que inclou el nombre total de subjectes i l’import total de les operacions relacionades.

En el segon bloc d’informació es declara una a una cada persona física o jurídica amb la qual s’han fet operacions amb obligació de declaració. El supòsit més habitual són les vendes i adquisicions per un volum superior a 3.005,06 euros en còmput anual.

Per determinar l’import a incloure en la declaració es considera l’import total de les contraprestacions, és a dir, s’inclou tant la base imposable de les operacions com l’IVA i el recàrrec d’equivalència que s’hagi repercutit o suportat. Si es produeixen operacions de devolució o descomptes, també s’hi han d'incloure per calcular tant els valors trimestrals com anuals. En cas que durant un trimestre per l’efecte dels possibles descomptes o devolucions l’import a declarar sigui superior a les factures positives, cal fer constar l’import corresponent amb signe negatiu.

Actualment la informació s’ha de lliurar tant pel seu import total com desglossada per períodes trimestrals.

Amb aquest model, l’Agència Tributària creua les dades recollides entre els declarants per poder detectar incongruències i establir procediments posteriors de revisió i d’inspecció. Tot i que poden aparèixer diferències temporals en les dades declarades, el volum d’operacions al llarg del temps ha de quadrar entre un proveïdor i els seus clients. Així, si una empresa declara que ha fet vendes a una segona per un valor de 60.000 euros, previsiblement la segona empresa ha de dir que ha fet compres a la primera per un valor de 60.000 euros. Això implica que, a banda de la tasca pròpia de revisió i preparació del model per presentar-lo, durant els mesos de gener i febrer és habitual que es rebin consultes de clients i proveïdors sobre les xifres que consten a la comptabilitat respecte a l’exercici previ. D’aquesta manera s’intenta minimitzar les possibles diferències que puguin sorgir en la presentació del model.

El criteri d’imputació de les operacions en el 347 és el període en què s’ha de fer l’anotació al registre de factures emeses i rebudes.

2.1.4 Subministrament immediat d’informació (SII)

El SII és un nou sistema implantat des del juliol de 2017 que implica que els llibres registre de factures rebudes i emeses es porten directament mitjançant la seu electrònica de l’Agència Tributària. Amb aquest sistema es pretén una doble finalitat, lluitar contra el frau fiscal i que sigui una eina de millora per al contribuent.

El SII és obligatori per a tots els subjectes passius amb obligació de fer liquidacions d’IVA mensuals:

- Grans empreses (facturació superior a 6 milions d’euros).

- Grups d’IVA (una entitat dominant que té diverses entitats dependents i la seu de l’activitat econòmica de totes al territori espanyol).

- Inscrits al REDEME.

També poden sol·licitar l’adhesió voluntària a aquest sistema els subjectes passius que no estiguin inclosos en els grups anteriors. S’ha de presentar una declaració censal per demanar-ho durant el mes de novembre anterior a l’any que es vulgui fer efectiu.

Implicacions del SII:

- S’ha d’enviar a l’Agència Tributària el detall dels registres de facturació en un termini de quatre dies des de l’emissió o la recepció de les factures. No s’envien les factures completes, només determinades dades.

- Desapareix l’obligació de presentar els models 347 (operacions amb tercers), 340 (llibres registre) i 390 (resum anual d’IVA).

- Es pot contrastar la informació dels llibres registre de l’empresa amb la dels seus clients i proveïdors, sempre que aquests també estiguin inclosos en el sistema.

2.2 L’impost sobre la renda de les persones físiques

L’impost sobre la renda de les persones físiques (IRPF) és un impost directe que grava l’obtenció de renda per les persones físiques. Per tant, el pagament final de l’impost recau en els ciutadans, tot i que els empresaris i professionals tenen l’obligació de la retenció en determinats pagaments per posteriorment fer les liquidacions a l’Agència Tributària.

Els dos principals conceptes que generen retencions són els rendiments del treball, per tant els provinents dels pagaments que es fan de les nòmines, i els corresponents a activitats professionals.

En el primer cas, el sistema de retencions està fet perquè les persones que reben una nòmina tinguin una retenció com més propera millor en còmput anual a l’import que posteriorment haurà de liquidar en la seva declaració de renda. Així, atès que es tracta d’un impost progressiu, com més alta sigui la nòmina del treballador o treballadora, més elevat serà el seu percentatge de retenció, tot i que també es tenen en compte determinades situacions personals dels subjectes. Això comporta que dues persones amb les mateixes retribucions poden tenir percentatges de retenció diferents, i pagaments anuals per IRPF que també poden diferir substancialment.

En el cas de retencions a professionals, aquests tenen l’obligació d’incloure aquesta situació a les seves factures. Els percentatges de retenció que s’apliquen són:

- Amb caràcter general, un 15%.

- Els nous autònoms poden aplicar una retenció reduïda del 7% durant l’any que inicien l’activitat i els dos següents, i passen posteriorment al tipus general del 15%.

- Les activitats en règim d’estimació objectiva inclouen una retenció d’un 1%.

- A les activitats ramaderes la retenció és d’un 1%.

- A les activitats agrícoles i forestals la retenció és d’un 2%.

Ara veurem els principals models de liquidació d'IRPF que presenten la majoria d’empreses i professionals, per tant ens centrarem únicament en els que tenen a veure amb les retencions practicades, que són el model 111 i 190.

El llistat complet de models relacionats amb l’IRPF es pot consultar al web de l'Agència Tributària.

D’aquest llistat cal destacar el model 100, que és amb el qual els ciutadans liquidem l’impost un cop l’any (el que col·loquialment coneixem com la declaració de la renda); el model 130, per a les liquidacions trimestrals dels empresaris i professionals en estimació directa, i el 131, per als que estan en estimació objectiva.

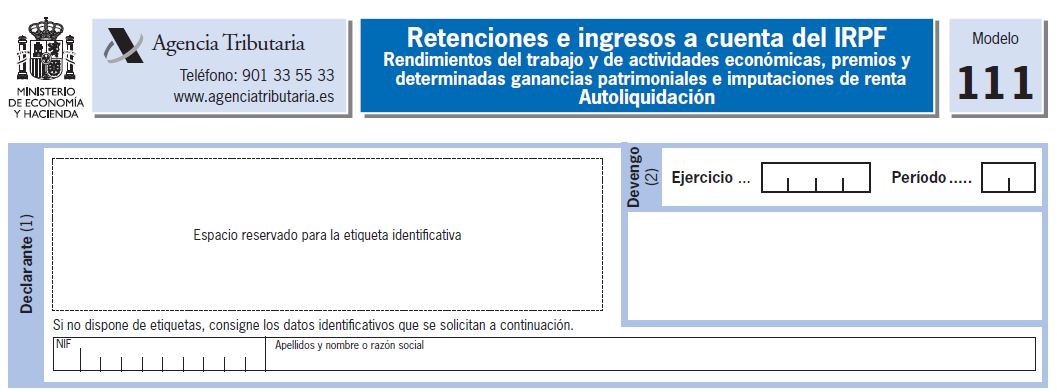

2.2.1 Model 111. Retencions i ingressos a compte d’IRPF

El model 111 recull les retencions realitzades pels empresaris i professionals en el pagament de rendiments a persones físiques. Com en el cas del model 303 de l’IVA, el poden presentar en paper les persones físiques i les entitats no obligades a utilitzar certificat electrònic. En la resta de supòsits, la presentació s’ha de fer de manera electrònica per internet amb un certificat electrònic reconegut.

Amb caràcter general, el model 111 es presenta trimestralment, durant els 20 primers dies del mes següent al període de liquidació (dates màximes, 20 d’abril per a la liquidació del primer trimestre, 20 de juliol per a la del segon, 20 d’octubre per a la del tercer i 20 de gener per a la del quart). Les liquidacions s’han de fer mensualment, de l'1 al 20 del mes següent que correspongui, per a les grans empreses i les administracions públiques amb un pressupost superior a 6 milions d’euros.

S’hi han d'incloure no només els pagaments dineraris, sinó també la valoració dels possibles pagaments en espècie, així com la retenció que s’hagi meritat per aquests.

S’ha de tenir present que mentre que no es fa un pagament no hi ha cap retenció i per tant l’operació s’ha d'incloure en la declaració del període on es faci. Té una especial rellevància en el cas d’operacions amb empresaris o professionals amb retenció. Per exemple, una factura d’un professional amb retenció d’IRPF de data 1 de març ha arribat durant el mateix mes. Posteriorment es fa el pagament durant el mes d’abril. Aquesta operació s’ha d’incloure en la liquidació del segon trimestre, si es fan liquidacions trimestrals, o en la del quart període si són mensuals.

Principals apartats del model 111

Actualment, el model 111 es fa des del web de l’Agència Tributària, que genera el document per presentar-lo electrònicament o la impressió per als casos en què és permès el lliurament en paper.

Dades identificatives i període de meritació

S’ha d'identificar el subjecte passiu i el període de liquidació. Si es tracta de liquidacions trimestrals, s'ha de consignar 1T, 2T, 3T o 4T, mentre que si es tracta de liquidacions mensuals s'ha de posar amb dos dígits el mes que s’està presentant.

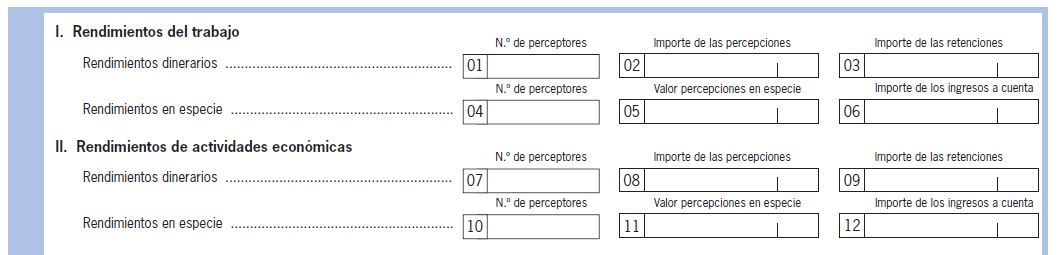

Liquidació

Els tipus de retencions que es poden liquidar en el model són les que es deriven de:

- Rendiments del treball.

- Rendiments d’activitats econòmiques.

- Premis per la participació en jocs, concursos, rifes o combinacions aleatòries.

- Guanys patrimonials derivats dels aprofitaments forestals dels veïns en boscos públics.

- Contraprestacions per la cessió de drets d’imatge.

De tots aquests apartats els que tenen informació habitualment en les liquidacions de la gran majoria d’empreses són els dos primers. Les dades que cal incloure són el nombre total de perceptors, l’import total dels rendiments i el de les retencions:

Un exemple de dades a incloure en relació amb els rendiments del treball seria:

- A la casella 01, es posaria el nombre total de treballadors als quals s'ha pagat la nòmina durant el mes, i també es tindria en compte qualsevol altre pagament assimilat a rendiments del treball (per exemple, un pagament de formació a una persona que no desenvolupa una activitat econòmica a tal efecte).

- A la casella 02, s’han de sumar el total de percepcions, per tant l’import brut de les nòmines i assimilats.

- A la casella 03, s’han d'especificar les retencions practicades, que és el que s’ha d’ingressar a l’Agència Tributària.

Com es pot veure, en el model cal diferenciar els pagaments realitzats en diners dels que es fan en espècies, tot i que s’han d’identificar i valorar tots dos.

Al punt II s’han d’incloure les mateixes dades però en relació amb les retencions practicades pel pagament de rendiments d’activitats econòmiques.

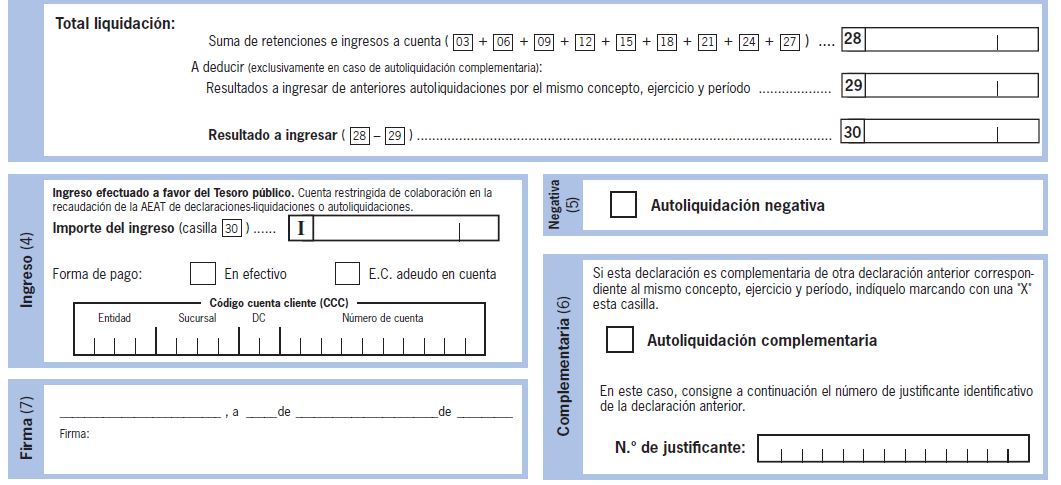

Resultat de la liquidació

En aquest apartat bàsicament es fa la suma de totes les retencions practicades durant el període liquidat, que habitualment acaba sent l’import a ingressar, que s'ha de posar a les caselles 28, 30 i I.

↑ 2.2 L’impost sobre la renda de les persones físiques

↑ Índex de la unitat

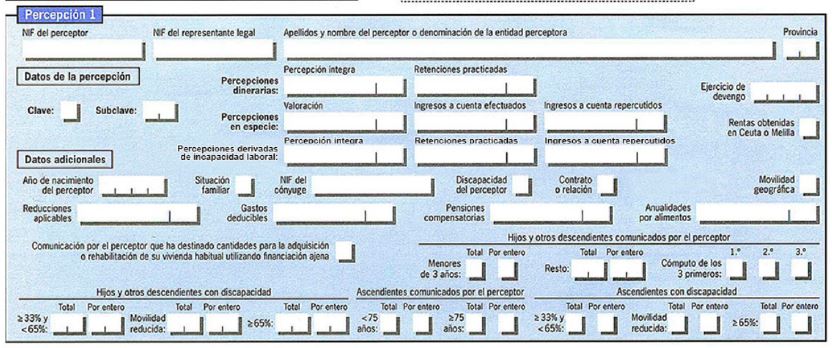

2.2.2 Model 190. Resum anual d’IRPF

Es tracta d’una declaració informativa que, d'una banda, recull el resultat conjunt de totes les declaracions trimestrals o mensuals i, de l'altra, aporta la informació de tots els perceptors als quals s’han pagat rendiments durant l’exercici, així com les retencions que se’ls ha practicat. Només es pot presentar telemàticament mitjançant un certificat digital reconegut o el sistema Cl@ve PIN, i el termini per fer-ho és fins al 31 de gener de l’exercici posterior al que es refereix la declaració.

El seu objectiu és obtenir informació de totes les persones a les quals s’han fet pagaments subjectes a retenció d’IRPF, i quines han estat. Aquesta informació és part de la que fa servir posteriorment l’Agència Tributària per preparar els esborranys de les declaracions de la renda, així com per verificar les dades que posteriorment declarem els contribuents per IRPF. Principalment s’han de relacionar:

- Rendiments del treball, incloent-hi els conceptes exceptuats de tributació, com les dietes d’acord amb els límits establerts a la normativa.

- Rendiments de determinades activitats econòmiques.

- Rendiments per la propietat intel·lectual i industrial, de la prestació d’assistència tècnica i del lloguer de béns mobles.

- Determinats pagaments fets a persones o entitats no residents.

- Premis lliurats per la participació en sortejos, concursos, etc.

- Les rendes exemptes de l’impost que tinguin consideració de rendiments del treball o d’activitats econòmiques.

Atès que s’ha d’incloure la informació de cada persona, es tracta d’un model amb molts registres; per exemple, el model 190 que es presenta des de la Generalitat inclou més de 100.000 registres.

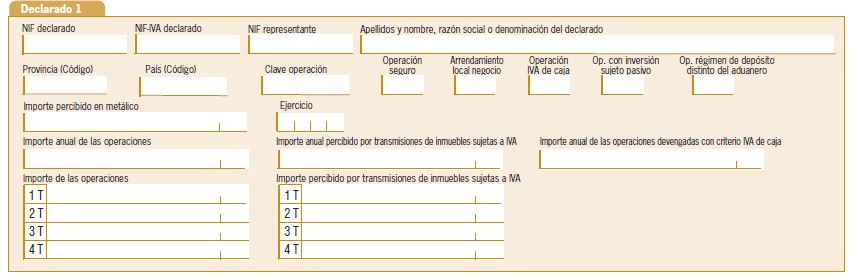

El model està dividit en dues grans parts. El primer bloc comprèn les dades identificatives del declarant i un resum de les dades relacionades, que inclou el nombre total de perceptors, l’import total dels rendiments declarats i l’import total de les retencions practicades durant l’any.

La segona part del model és la relació una a una de totes les persones físiques que han rebut alguna percepció subjecta a IRPF. Les dades bàsiques són:

- NIF del perceptor.

- Cognoms i nom del perceptor.

- Codi de província amb dos dígits.

- Clau i subclau de la percepció. Amb aquests codis s’identifica el tipus de percepció que ha rebut la persona física. Si una mateixa persona té percepcions de més d’una clau i/o subclau, cal incloure un registre amb la informació detallada de cadascun d’aquests. Algunes de les claus més comunes a les empreses i entitats són:

- Clau A: Rendiments del treball.

- Clau E: Rendiments del treball de consellers i administradors.

- Clau F: Rendiment del treball per percepcions rebudes per cursos, conferències i similars.

- Clau G: Rendiments d’activitats econòmiques per activitats professionals.

- Clau L: Rendes i dietes exemptes.

- Percepcions dineràries. S’ha d'incloure l’import total i les retencions practicades.

- Percepcions no dineràries. Se n’ha d'incloure la valoració econòmica i els ingressos a compte efectuats i repercutits.

- Exercici de meritació. Normalment és l’any anterior al moment de presentació de la declaració, però en determinats supòsits en què s’hagi pagat conceptes d’anys anteriors, cal diferenciar-los en un detall a banda i l’exercici és el que correspongui a la meritació.

- Dades addicionals. Només per a determinades claus, com per exemple la clau A, corresponent als rendiments del treball. Són les dades personals amb les quals s’ha pogut fer el càlcul de les retencions d’IRPF a la nòmina durant l’exercici. Amb aquests valors l’Agència Tributària pot verificar si l’import retingut respecte a les retribucions brutes abonades és correcte.

Una obligació accessòria al model 190 és el lliurament del certificat de retencions d’IRPF. L’article 108.3 del Reglament de l’IRPF assenyala que:

“3. El retenedor u obligado a ingresar a cuenta deberá expedir en favor del contribuyente certificación acreditativa de las retenciones practicadas o de los ingresos a cuenta efectuados, así como de los restantes datos referentes al contribuyente que deben incluirse en la declaración anual a que se refiere el apartado anterior. La citada certificación deberá ponerse a disposición del contribuyente con anterioridad a la apertura del plazo de declaración por este Impuesto.”

Aquest document és el justificant de les percepcions rebudes per les persones físiques i que l’empresa ha fet l’ingrés de les retencions practicades durant l’exercici, i servirà per preparar la declaració de renda anual.

↑ 2.2 L’impost sobre la renda de les persones físiques

↑ Índex de la unitat

2.3 Impost sobre societats

L’impost sobre societats és un impost directe que grava l’obtenció de renda per les persones jurídiques residents en territori espanyol.

La base imposable de l’impost és bàsicament el resultat comptable de l’empresa, per tant la diferència entre, d'una banda, vendes i ingressos i, de l’altra, compres i resta de despeses de l’exercici. Tot i això, una de les dificultats per obtenir la base imposable és que la normativa de l’impost de societats estableix una sèrie de despeses que no són deduïbles i que impliquen ajustar el resultat comptable i incrementar-lo a efectes fiscals.

El tipus impositiu general és del 25%. Tot i això, segons dades de l’Agència Tributària, el tipus efectiu respecte a la base imposable de l’impost i respecte al resultat comptable és inferior per l’efecte de les deduccions i desgravacions que estableix la normativa.

Es produeix també la situació paradigmàtica que les grans empreses acaben obtenint tipus impositius molt inferiors respecte als seus resultats comptables que les pimes. Algunes grans empreses acaben tributant per sota d’un 10% del seu benefici comptable, mentre que a les pimes són habituals tipus molt més propers al 25%. Això es produeix perquè algunes deduccions, com per exemple les que s’obtenen per les despeses en innovació, recerca i desenvolupament, són per conceptes que habitualment només s’executen en les grans empreses.

La presentació de les declaracions associades a l’impost sobre societats s’ha de fer obligatòriament per via telemàtica i amb certificat electrònic.

2.3.1 Model 200. Liquidació de l’impost sobre societats

Amb el model 200 es fa la liquidació del període impositiu que, per defecte, s’entén que coincideix amb l’any natural, però ha de coincidir amb l’exercici econòmic de l’entitat declarant, tot i que en cap cas aquest període pot superar els 12 mesos. El més habitual és que les empreses tinguin un exercici econòmic que va de l’1 de gener al 31 de desembre de cada any, però això no és formalment una obligació i de fet hi ha societats, que moltes vegades depenen d’un grup estranger, que tenen establerts exercicis econòmics diferents a l’any natural. Això comporta que no hi ha unes dates específiques per presentar la liquidació.

L’article 124 de la Llei de l’impost sobre societats estableix que el termini per a la presentació és durant els 25 dies naturals següents als sis mesos posteriors a la conclusió del període impositiu, és a dir, de l’exercici econòmic. Per tant, per als obligats tributaris en què aquest coincideix amb l’any natural, el termini és el dia 25 de juliol de l’exercici següent.

El model 200 recull les dades dels comptes anuals de l’exercici i sobre aquests es determina el càlcul posterior de la liquidació de l’impost. Disposa d’apartats específic per a les dades del balanç de situació, del compte de pèrdues i guanys i de l’estat de canvis en el patrimoni net. Posteriorment s’han d’introduir totes les correccions del resultat comptable respecte al fiscal i les bonificacions i exempcions que es puguin aplicar d’acord amb la normativa per poder calcular la base imposable de l’impost. Per tant, és una declaració molt extensa.

2.3.2 Model 202. Pagament fraccionat de l’impost sobre societats

Amb caràcter general, tots els obligats per l’impost sobre societats han de presentar pagaments fraccionats a compte de la liquidació que presentaran en l’exercici següent. No hi estan obligades les entitats amb un import net de la xifra de negocis inferior a 6 milions d’euros durant els 12 mesos anteriors a la data d’inici del període impositiu, quan no s’hagi de fer cap ingrés per aquest concepte. Amb els pagaments a compte de l’impost s’intenta fraccionar la possible càrrega impositiva en diferents moments de l’any, de tal manera que no s’hagi de fer front al pagament de l’impost en un únic moment.

Els pagaments fraccionats s’han de fer durant els primers 20 dies dels mesos d’abril, octubre i desembre, que a l'efecte de la declaració s’identifiquen, respectivament, com 1P, 2P i 3P.

Hi ha dues modalitats de pagaments fraccionats:

- Modalitat establerta en l’article 40.2 de la Llei. Es tracta d’aplicar un percentatge fix del 18% sobre la quota líquida de la darrera declaració anual presentada. Per tant, entre els tres pagaments fraccionats realitzats durant l’exercici s’està avançant una quantitat equivalent al 54% de la quota de l’exercici anterior.

- Modalitat establerta en l’article 40.3 de la Llei. El càlcul es fa sobre la base imposable dels primers 3, 9 o 11 mesos de cada any natural. Podríem dir que es tracta de fer una prèvia de la liquidació anual agafant dades reals de l’execució de l’empresa per aquell exercici i considerant també els pagaments parcials fets prèviament. D’aquesta manera, s’obté un resultat més ajustat però implica més dificultats en la tramitació i gestió. Sobre aquesta base imposable s’aplica un tipus impositiu que es calcula sobre el tipus de gravamen a aplicar a l’empresa. En cas que li correspongui el tipus general del 25%, els percentatges per al pagament fraccionat serien un 17% si la xifra de negocis dels darrers 12 mesos no supera els 10.000.000 euros i un 24% en cas de ser superior.

Per defecte s’aplica la primera de les modalitats. La segona és obligatòria per als contribuents amb una xifra de negoci superior a 6 milions d’euros durant els 12 mesos anteriors i voluntària per a la resta d’empreses i entitats, que, en cas de voler-s'hi acollir, han de presentar una declaració censal durant el mes de febrer en què indiquin que s’acullen a aquesta opció.

2.4 Altres models tributaris rellevants

2.4.1 Models 130 i 131. Pagaments fraccionats de renda

El model 130 és per a l’autoliquidació del pagament fraccionat d’IRPF, que han de presentar totes les persones físiques que desenvolupen activitats econòmiques mitjançant estimació directa, normal o simplificada.

Es tracta d’una declaració trimestral per la qual els autònoms van ingressant bestretes d’un 20% del rendiment net de les seves activitats (els ingressos menys les despeses) des de l’inici de l’any fins al darrer dia del trimestre i amb la minoració dels pagaments fraccionats fets amb anterioritat. Aquests ingressos són a compte de la futura liquidació que hauran de fer de l’IRPF, i és un sistema equiparable al que es fa amb les retencions a les nòmines dels treballadors, amb la diferència que en aquest cas és un tipus fix i als treballadors se’ls fa el càlcul del percentatge d’IRPF aplicable a les nòmines en funció dels ingressos i de la situació personal.

Els terminis per a la presentació són els 20 dies posteriors a la finalització del primer, segon i tercer trimestre de l’any i del dia 1 al 30 de gener per a la del quart trimestre.

Els autònoms que desenvolupen activitats en el sistema d’estimació objectiva (mòduls) fan aquest pagament a compte mitjançant el model 131.

↑ 2.4 Altres models tributaris rellevants

↑ Índex de la unitat

2.4.2 Models 115 i 180. Retencions i ingressos a compte d’IRPF per rendiment de l’arrendament d’immobles urbans

Són models equiparables als models 111 i 190, atès que es tracta de declaracions trimestrals (o mensuals en el cas de grans empreses) i el resum anual respecte a les retencions practicades en el pagament de factures amb IRPF. La diferència és que en aquests dos models únicament s’incorporen les retencions practicades en el pagament dels locals destinats a l’activitat empresarial o professional.

El tipus de retenció que s’aplica a les factures dels lloguers d’immobles actualment és el 19%, que es calcula sobre el total de la base imposable de la factura, per tant inclou el preu del lloguer i altres despeses que s'hi puguin incloure, però no s’afegeix l’IVA.

| Exemple càlcul factura lloguer | |

|---|---|

| Lloguer mes de febrer | 1.200 € |

| Despeses comunitàries | 200 € |

| Base imposable | 1.400 € |

| IVA 21% (sobre 1.400 €) | 294 € |

| IRPF 19% (sobre 1.400 €) | -266 € |

| Total a pagar | 1.428 € |

Els mètodes de presentació i les terminis coincideixen amb els models 111 i 190.

↑ 2.4 Altres models tributaris rellevants

↑ Índex de la unitat